金融科技作用下的6种供应链金融组织形式

中国人民大学商学院教授宋华在由万联网主办的2019中国供应链金融创新高峰论坛上做了主题为《数字经济下金融科技赋能的供应链金融》的精彩分享,以下是本次分享的精彩摘要:

金融科技跟整个的产业各个不同的主体结合就产生了不同的主体模式。

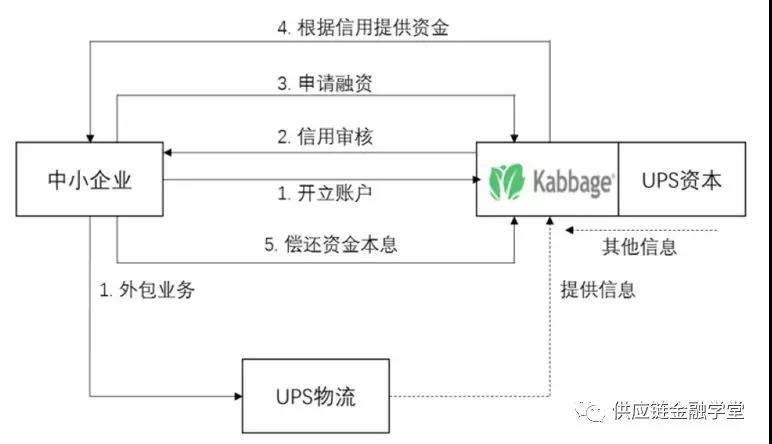

模式一:UPS

这种模式其本身就是供应链的参与者,自己搭建了平台,本身又是金融科技公司从事信号中介,还是流动性的提供者。这种一般都是特别大型的企业有可能做的事情。

UPS这两年有一个新的业务叫小企业融资,他们专门成立叫KABBAGE的金融科技公司。

首先中小企业把所有的物流业务外包给UPS物流,并在KABBAGE上开立账户。然后KABBAGE获取企业的信息,并对信息进行审核,审核通过以后把这个信息告诉UPS资本,由UPS资本向小企业提供必要的资金,这就是典型的四者合二为一。

它本身就是物流公司,自己有物流服务平台、金融科技服务,流动性的提供者就是UPS资本,不仅如此,现在还有一些其他CUP业务,货到付款业务等等都是属于这个形态

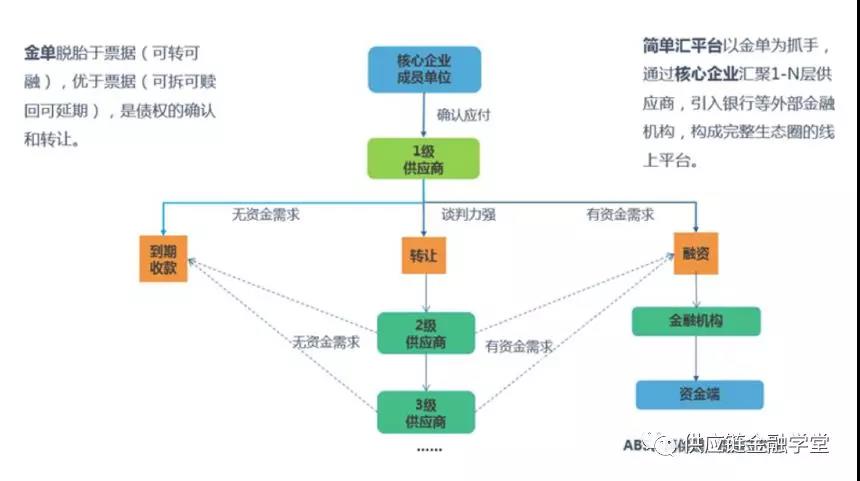

模式二:TCL

这种模式下,它既是供应链的参与者,也是生态的搭建者,自己利用金融科技做信号中介,跟外部银行合作来为产业中的中小企业提供必要的资金流动性,比如说TCL、中企云链。

模式三:中驰车福

第三个组织模式是生态圈的组织者,也是信号的中介,它既跟外部产业结合,又跟银行金融机构进行合作来为产业中的企业提供流动性。比如中驰车福,它并不生产配件,就是搭建一个平台,利用金融科技来刻画信用状态,跟外部的公司合作。

模式四:微众税银

还有一种是本身是信号中介,但是跟外部的产业和平台提供者进行合作,跟外部的金融机构进行合作,来帮助产业或金融机构来进行后台的风控和风险刻画,这种在我们今天也看到了一类专业性的金融科技公司的存在,比如说我们深圳的微众税银,基于税基础上所演化来的风险刻画,来支撑银行做后台风控。

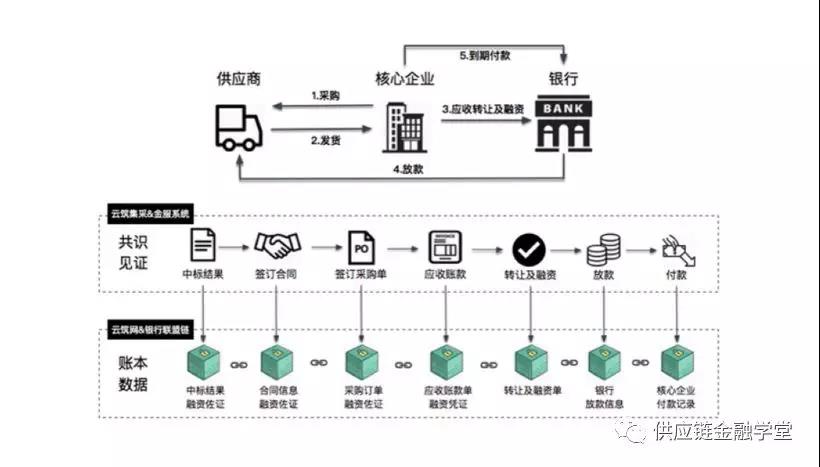

模式五:招商银行

还有一种本身是金融科技公司,也是流动性提供者。就是商业银行跟外部的产业进行结合,为产业的企业的资金提供流动性。

比如招商银行跟中建集团搞了一个平台,因为是建材要进行集中招标,传统的金融机构的传统借贷是基于中介本身的信用,但是商业银行也会担心风险问题,所以就把中建银行的集中招标流程进行标准化、标准化,用区块链做一个双向的分布计算,这样银行就能了解到真实的业务过程,再加上企业的信用就可以把资金融进去。

第六种组织模式是又想搭平台又要做金融科技的,同时还是自己提供流动性为产业进行服务。

上述这些就是今天我们看到的供应链金融的组织模式。要想看供应链怎么做就一定看两个纬度:

第一是组织程度,能不能把所有上下游和各个利息相关者有机组成起来。

第二是价值发现者,能不能把握当中的每一个要素、资产的状态,透明的资产能够帮助来发现价值。如果进入这个,今天大多数的产融可以分为四类:

1、传统借贷/无金融服务

既没有组织能力,也没有价值发现能力,这就是传统的借贷或者是根本不存在供应链金融服务。

2、微信贷

它有一定的供应链组织化程度,可以完整反映流程,但是不一定能把握每个流程中的要素和市场的规律。能组织起来但是不一定知道具体业务、资产和状态,这种实际上就是危险的。所以,微信贷只能叫做准入型的供应链金融。因为它没有真正把握要素,没有真正做价值发现。它是以群体网络为基础,最大的特点是小额信贷和数字信贷。

今天很多企业做供应链金融的资金最多不超过万级,为什么?因为再大控不住了。风控基于产业环境和群体网络,以及网络当中的个体信贷,所以只能叫准入供应链金融。比如蚂蚁金服通过支付宝的收钱码,了解整个资金支付和流向状态,基于此来提供一定的信用。但是严格意义上,机构并不了解这个人具体的操作业务和资产。

3、反应性供应链金融

它的特点是能够把握资产,能够把握业务,但是供应链整个完整的组织程度相对较弱,没有实现全链条的组织化,但是对某一个环节的资产和要素的把握非常清楚,这种就是基于商业和物流基础的金融服务。比如欧普照明对经销商做的融资就是一个反映型的,把握经销商的业务状态,基于企业业务的数据和资产情况来解决企业采购资金不足的问题。

4、前摄性供应链金融

这一类不一样,特点是一定可以把握全产业链的所有要素,把握资产和业务,所以从这个意义上来讲,供应链金融不是反映性而是能动性,帮助企业搭建产业过程、优化整个供应链体系。所以会出现供应链金融商流、物流和资金流的分流问题。目前的供应链金融要不是商流和资金流是合二为一,要么就是物流和资金流合二为一,未来很有可能供应链金融出现资金流和商流和物流的分离型。

比如中粮贸做了一个粮食银行和种植贷,就是明显的商流、物流和资金流分离的供应链金融。也就是种植户先把粮食存到中粮,中粮把钱给种植户来购买种子进行种植,然后收成后他们可以选择卖给中粮或者自己处理。这样有利于打造农业端供应链的体系。

WWW.10000link.com本文已标注来源和出处,版权归原作者所有,转载请联系原作者,如有侵权,请联系我们。文章来源于万联网