深度探讨仓单质押融资风险点及对应解决办法

仓单质押融资业务缓解了中小企业融资难、融资贵的难题,为中小企业的融资开辟了一条重要的途径。然而,国内的仓单质押融资业务开展时间不长,相关政策、法规都不健全,商业银行和物流企业的业务经验不足,操作流程步骤不完善、业务模式存在缺陷,这些都会导致开展业务时出现风险,一定程度上制约了仓单质押融资业务的发展。本文对仓单质押融资的风险点进行梳理,同时给出了降低风险的解决办法,期望能够给市场参与方带来启发。

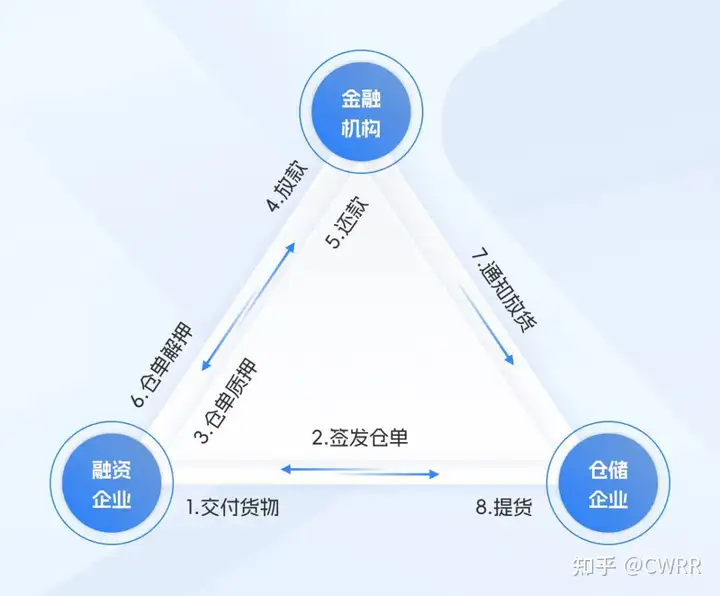

仓单质押融资的概念和流程

仓单质押融资,是指融资方将其拥有完全所有权的货物存放在仓库,并以仓储方出具的仓单在银行进行质押,作为融资担保,银行向申请人提供融资业务。仓单质押融资的业务流程大致如下:

仓单质押融资的风险点和解决办法

风险一、“单货分押、一单多押、一货多单”

“单货分押”是指融资方既对仓单设立仓单质押,又对仓单项下的货物向不同的债权人设立动产质押或者动产抵押。“一单多押”、“一货多单”则是指融资方与仓储方恶意串通,对同一批货物重复开具多张仓单,然后向多家贷款方提供仓单质押,寻求融资。此类风险出现时,如果融资方未能按时还款,贷款方会面临多个担保权人争夺担保物的情形,直接关系到贷款方能否对仓单项下货物行使优先受偿权。

出现这种风险的原因在于其他交易参与方无法通过第三方平台对融资人声称的货物信息,开具仓单的状态进行有效查询和确认。因此降低此类风险的关键是金融机构应该要求融资方将货物信息、仓单信息在中立第三方进行登记公示。同时要求仓储企业、仓库、仓单运营平台三方运营关系唯一性要确认和公示,确保各方运营关系清晰明确。

风险二、“货单不符”、“虚假仓单”

“货单不符”是指仓储方开具仓单的信息与仓库内实际货物信息不一致。“虚假仓单”是指融资方为获得贷款,通过虚假购销合同、发票、以他人货物骗取仓储方开出仓单,或者直接伪造仓储方印章开具仓单,然后以虚假仓单向贷款方提供质押,骗取融资。

在(2020)鄂民终546号案中,湖北高院认为,A公司在代理合同项下交付给海外公司的仓单,系A公司员工伪造的仓单。即涉案仓单虽然在形式上属于仓单,但该仓单记载的信息是虚假的,A公司的处分权不存在事实基础。因此,虽然A公司向海外公司交付了仓单,但并不能产生相应的出质和设立质权的法律效力。

从上述案例中可以看出,任何仓单形式的融资,都无法用技术手段锁定仓库上到底有多少个电子仓单、都无法明确仓单和实际货物信息是否一致。唯一的解决办法只有仓库管理者在第三方公示平台上采用公开确认仓单信息的方式向市场明确仓单上载明的货物真实存在,载明货物的种类、数量、规格等信息均一致,这样才能避免相关参与方卷入到未知风险。

风险三、仓单上载明的货物未做特定化导致质权不成立

仓单载明的货物特定化是要求仓单项下货物的范围能够合理识别并确定。《担保制度解释》第53条规定;“当事人在动产和权利担保合同中对担保财产进行概括描述,该描述能够合理识别担保财产的,人民法院应当认定担保成立。”在仓单质押中,仓单上往往会载明相关货物的名称、品类、规格、数量等信息,但仅仅在仓单上明确记载是不够的,仓单项下的货物需要特定化,需要与其他货物区分开来,否则可能面临质权无法设立的风险。

在(2018)沪0109民初14296号中,法院认为银行A作为质权人,未审慎核查仓单记载的货物种类、数量和价值是否与实际仓储一致。仓单记载的货物,即钢材的规格、数量和货物仓储地点、冷轧卷具体规格未做特定描述,因此对银行A提出的赔偿诉求予以驳回。当然更加保险的做法是将仓单项下货物做特定化的过程进行司法存证,这样即使在未来特定化措施被损坏也能通过司法有效的证据维护自身利益。

风险四、仓单质权未有效设立

在仓单质押融资中,仓单质押应当合法有效设立。只有如此,在融资方未能偿还贷款时,贷款方才能对仓单项下的货物主张优先受偿权。结合现行法律法规以及司法实践,有效设立仓单质押,需要满足以下要件:仓单应当背书记载质押字样,仓单须有保管人的签章,仓单须交付贷款方。

《最高人民法院关于适用<中华人民共和国民法典>有关担保制度的解释》(以下简称《担保制度解释》)第五十九条规定:“存货人或者仓单持有人在仓单上以背书记载‘质押’字样,并经保管人签章,仓单已经交付质权人的,人民法院应当认定质权自仓单交付质权人时设立。没有权利凭证的仓单,依法可以办理出质登记的,仓单质权自办理出质登记时设立。”

除了上述风险的解决办法,市场参与方还应该多多参考国家标准《仓单要素与格式规范》对仓单业务的规定,同时可借助完善的仓单登记公示平台和货权管理工具,尽量规避业务风险与纠纷。即使未来纠纷产生,也能有据可依,充分利用法律途径维护自身权益。

本文作者系中仓登数据服务有限公司 侯泽宇

本文为万联网(www.10000link.com)原创文章,如有异议,请联系我们。文章欢迎各界转载,转载请注明出处:万联网