德龙系工厂在管理人监督下生产经营!厦门象屿:对德龙系相关债权计提坏账准备2.11亿元,减值损失影响第三季利润

10月31日,厦门象屿发布关于计提信用减值准备的公告。公告称,厦门象屿于2024年10月30日召开第九届董事会第二十四次会议,会议审议通过了《关于计提信用减值准备的议案》,现将本次计提信用减值准备的具体情况公告如下:

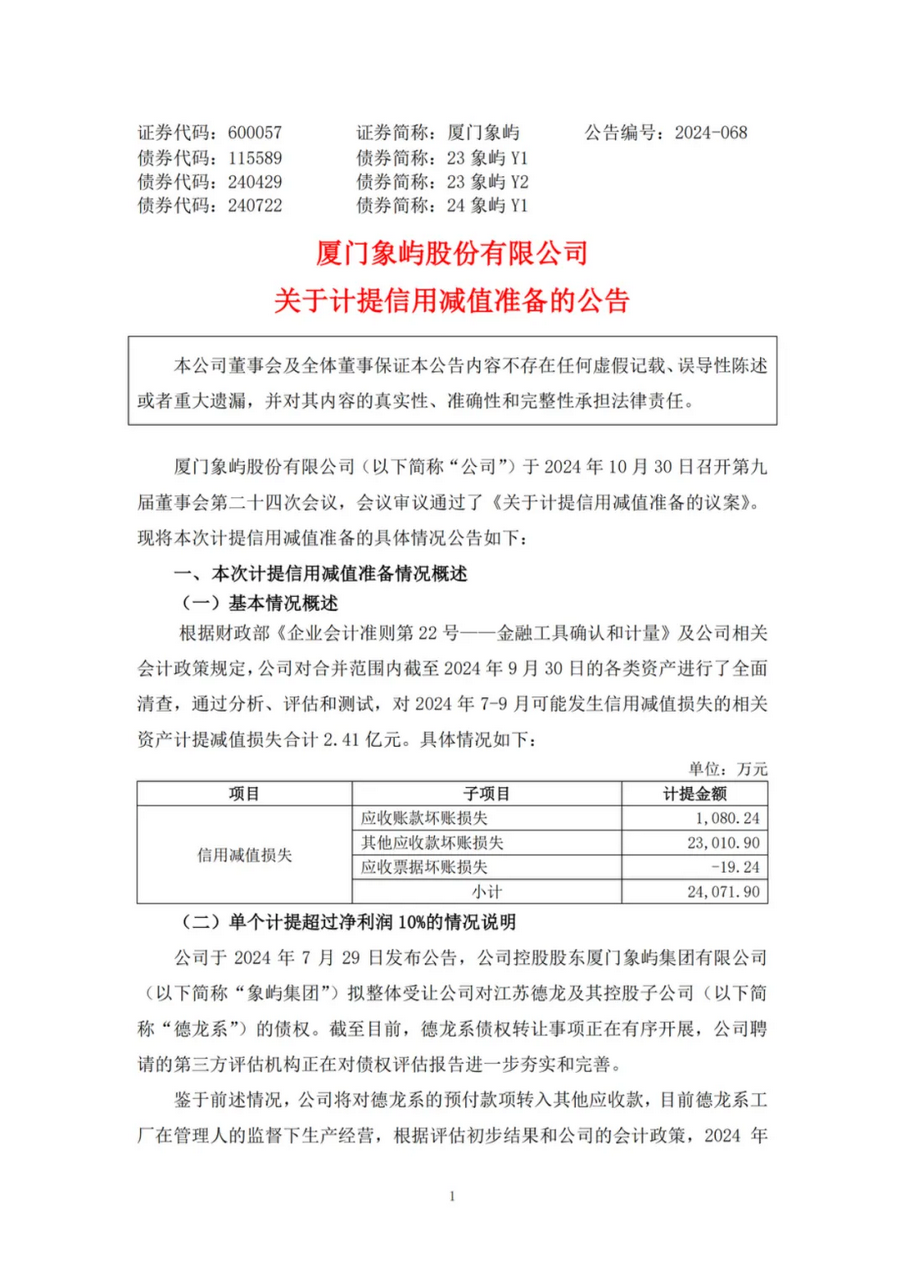

根据财政部《企业会计准则第22号——金融工具确认和计量》及公司相关会计政策规定,公司对合并范围内截至2024年9月30日的各类资产进行了全面清查,通过分析、评估和测试,对2024年7-9月可能发生信用减值损失的相关资产计提减值损失合计2.41亿元。

公司于2024年7月29日发布公告,公司控股股东厦门象屿集团有限公司(以下简称“象屿集团”)拟整体受让公司对江苏德龙及其控股子公司(以下简称“德龙系”)的债权。截至目前,德龙系债权转让事项正在有序开展,公司聘请的第三方评估机构正在对债权评估报告进一步夯实和完善。

鉴于前述情况,公司将对德龙系的预付款项转入其他应收款,目前德龙系工厂在管理人的监督下生产经营,根据评估初步结果和公司的会计政策,2024年7-9月,公司对德龙系相关债权计提坏账准备2.11亿元,减少公司当期“归属于母公司股东的净利润”1.58亿元。

依据《企业会计准则第22号——金融工具确认和计量》的相关规定,厦门象屿对金融资产相关项目按照适用的预期信用损失计量方法计提信用减值损失。象屿需确认减值损失的金融资产包含以摊余成本计量的金融资产、以公允价值计量且其变动计入其他综合收益的金融资产、租赁应收款,主要包括应收票据、应收账款、应收款项融资、其他应收款、长期应收款等。

厦门象屿以单项或组合的方式对应收款项的预期信用损失进行测试与估计。对于划分为组合的应收款项,厦门象屿参考历史信用损失经验,结合当前状况及对未来经济状况的预测,和整个存续期预期信用损失率,计算预期信用损失。

经测算,2024年第三季度厦门象屿计提信用减值损失约2.4亿元。其中:应收账款坏账损失1080.24万元,其他应收款坏账损失2.3亿元,应收票据坏账损失-19.24万元。本次计提上述信用减值损失2.41亿元,减少当期厦门象屿“归属于母公司股东的净利润”1.75亿元。

象屿股份和德龙的主要关系

鉴于“德龙镍业”破产事件影响甚广,万联网小编带大家再来回顾梳理一下象屿股份和德龙的主要关系。

1、印尼象屿德龙不锈钢工厂。这个不锈钢工厂是“一带一路”重点项目,是象屿集团与德龙共同投建,象屿集团控股、德龙是少数股东,目前印尼工厂主要管理层均为象屿系,且德龙持有的公司49%的股权已经质押给象屿集团。印尼工厂的运营主体是OSS(象屿集团控股子公司),也是象屿股份第一大应收对象(23年末27.50亿元),但是这个信用是象屿集团的,因此不会坏账,也不会计提坏账。

2、象屿股份与德龙的应收款项。从象屿的年报资料得知,截至2023年末,象屿股份第一大应收账款对象为OSS(27.50亿元),第二大仅为4.60亿元,也即对德龙即使有应收账款也不超过4.60亿元(当然有可能将响水的两家企业拆分列示)。此外,根据已知材料,象屿股份对响水两家公司主要是采购而没有销售,因此预计很可能没有应收账款。

3、象屿股份预付德龙的款项,这部分是投资者最大的隐忧。根据回复交易所函,截至2023年末,象屿股份对响水两家公司的预付款余额合计为63.20亿元。这里大家主要关注两点:一是该等预付款均有股权、设备抵质押增信,相信深耕大宗贸易多年的象屿有比较完备的风控技术和能力;二是回复交易所函中,明确写明“截至本回复日(7月12日),前述前五大供应商预付款余额的交货比例为100%”——这句话意义很明确,即响水两家公司截至7月12日已经向象屿股份足额交付了63.20亿元的货物。

此外,目前德龙依然在正常的生产交付货物。象屿最新发布的公告称,德龙系工厂在管理人的监督下现在正常生产经营。

德龙债权转让事宜有序推进,短期影响业绩

德龙镍业是厦门象屿金属矿产板块2023年的第一大客户,同样被申请破产的德龙镍业的全资子公司响水恒生不锈钢铸造有限公司则为厦门象屿金属矿产板块的第二大客户,前者的销售金额为71.07亿元,后者的销售金额为137.16亿元。

德龙镍业被申请破产之后,厦门象屿紧急对此作出回应。7月29日,厦门象屿发布了关于控股股东拟整体受让德龙镍业债权暨关联交易的提示性公告,暂时转移了德龙镍业破产对自身经营的风险。“为了保障上市公司及广大投资者的利益,象屿集团拟整体受让德龙镍业及其控股子公司的债权及德龙镍业控股子公司的预付账款、应收账款等对应的债权。”厦门象屿此前表示。

9月27日,在厦门象屿举行的2024年半年度业绩说明会上,厦门象屿2024年半年度业绩说明会上,象屿回答投资者提问时表示,公司将根据德龙系公司后续的生产经营情况,重新评估调整与德龙方后续的合作方式。同时,公司深耕不锈钢产业链多年,已形成多元化的资源渠道及专业化的服务能力,能够根据市场变化快速调整客户结构,拓展新的业务,保障公司在不锈钢行业的市场地位及长期发展。

象屿称,公司作为中国头部大宗供应链企业之一,主要经营品类涵盖金属矿产、农产品、能源化工、新能源等大宗商品,客户结构相对分散。此外,关于象屿集团公司受让德龙债权事宜,象屿表示,公司债权转让事宜正在有序推进中。

10月31日,厦门象屿公布了2024年三季报显示,公司前三季度实现营业收入2976.99亿元,同比下降19.2%;完成归母净利润8.9亿元,同比下降24.7%;扣非归母净利润2.85亿元,同比增长42.6%;经营现金流净额为5.15亿元,同比下降67.8%。

东吴证券11月01日发布研报称,给予厦门象屿买入评级。评级理由主要包括:1)2024Q3单季度,下游需求较弱影响公司收入,计提减值准备影响利润;2)调整经营策略,降低风险敞口;3)德龙债权相关事项有序推进,但短期或可能产生减值损失影响业绩;4)公司大宗品经营份额稳中有增,静待行业需求改善。风险提示:大宗品价格波动,下游需求不佳,坏账风险、德龙事件处理进度等。

来源:万联网综合

本文为万联网(www.10000link.com)原创文章,如有异议,请联系我们。文章欢迎各界转载,转载请注明出处:万联网