最新!富民银行李刚毅:深耕产业链数字金融 拥抱最伟大的金融变革时代

(重庆富民银行副行长李刚毅)

万联导读:6月11日,由万联网主办,深圳市前海管理局战略支持的第七届“CSCFIS 中国供应链金融创新高峰论坛”在深圳成功举办,此次论坛以线下会议+线上直播联动的方式展开,邀请了国内供应链金融生态圈专家及企业家线下聚首,聚焦供应链创新及供应链金融创新实践与机遇,围绕“合规·场景·数字·生态”分享研讨,为数百位线下参会者与数万位线上参与者带来了一场供应链金融的知识盛宴。

为方便业内人士对与会嘉宾们的分享有更深入的了解和思考,万联网将逐步发布嘉宾速记内容。以下内容由万联网根据论坛现场速记整理而来,略有删减,仅供业内人士参考。

重庆富民银行的副行长李刚毅基于“新产业革命下的金融创新”进行了演讲,他表示,在移动互联时代向基于5G带来的万物互联新时代的过程中,金融业数字化进程进入新阶段,2B成为数字金融创新的主战场;富民银行提出产业链数字金融的概念——即产业互联网+供应链金融,而它的理念是基于伙伴金融、平台金融、生态金融来实现创新先行;李刚毅认为,产业链数字金融的创新方向主要包括四大类:基础设施创新(如各类2B新基础设施)、信用工具创新(如电子债权凭证、供应链票据)、资金工具创新(如供应链资产ABS/ABN)、市场主体创新(如产业+金融+互联网联合组建产融共同体SPV),他还带来了富民银行通过联合产业龙头,构建多个产融网共同体等举措,不断在产业链数字金融进行探索的分享。

以下为嘉宾演讲内容,万联网根据速记整理:

李刚毅:各位同仁,各位朋友,大家好!富民银行成立于2016年,到现在不到4年的时间,我们成立初期刚好赶上了消费金融的风口,所以刚开始的业务基本从消费金融领域切入,从去年开始,富民银行对战略方向做了一个优化升级,我们提出要抢抓产业数字化带来的历史性机遇,打造中国领先的产业链数字生态银行。今天借此机会和大家分享一下我们对产业数字化背景下金融创新的一些思考。

产业数字化驱动金融数字化

在刚刚结束的两会上,李克强总理在政府工作报告中特别提出“要创新直达实体经济的货币政策工具”。那么,什么是金融服务实体经济的最好方式呢?我认为,依托产业链、供应链服务产业链上的小微企业,这就是金融服务实体经济的最好方式。

如果以历史的眼光来看我们现在所处的时空节点,就会发现我们正处在又一场金融大变革的前夜。今年是2020年,我国经济的主题是“新基建”,5G基站和运营网络又是新基建的核心,去年5G发牌,今年5G基础设施基本上能够完成,5G的商业应用又将开启一个全新的时代。

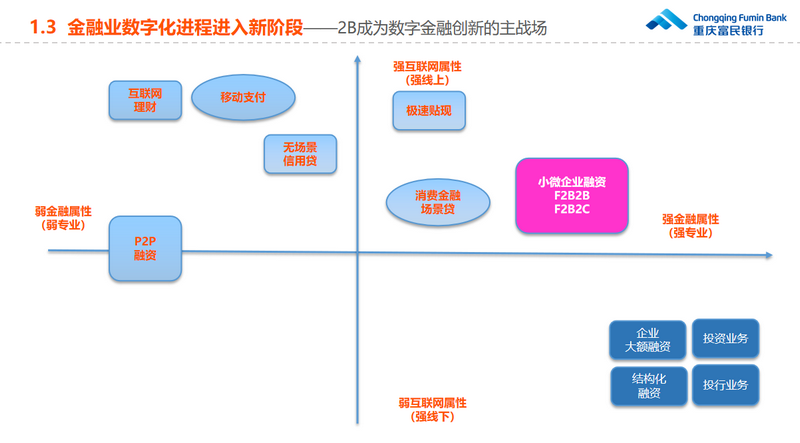

我用这个图(见上图)来分析银行业务数字化的进程,横轴表示金融能力,纵轴表示互联网能力。在银行业务中,率先被数字化的是什么?是支付。大家可以感受到,短短三四年时间我们的支付发生了革命性的变化,我们可以不用带现金和银行卡出门了;之后是互联网的财富管理,比如蚂蚁金服旗下的“余额宝”只用了3年半时间,余额就超过了招商银行零售存款的总额;再之后就是无场景的信用贷款,比如微众银行的“微利贷”只用了3年时间实现3万亿的发生额;再之后是基于场景的消费信用贷款,目前依然处在爆发性增长阶段。在B端率先数字化的是标准化的票据产品,比如富民银行服务小微企业的明星产品--极速贴现,现在每天发生额超过15亿元。银行业务里最难被数字化是什么?是企业的大额信贷业务、投行业务和投资业务,因为这些业务每单都是个性化的,需要专业智慧和个性化的方案设计,只有可以标准化的业务才可能被快速数字化,我认为下一个风口就是小微企业的标准化融资产品,为产业链、供应链上交易服务的供应链金融可以为小微企业融资提供标准化的解决方案,因此,2B端小微企业的供应链融资会成为金融数字化新的主战场。

根据前面的背景和分析我们提出了一个新的概念,叫产业链数字金融,它的含义就是“产业互联网+供应链金融”,也就是供应链金融的数字化。产业链数字金融有三大基石:第一个基石是产业场景的数字化,第二个基石是交易的数字化,第三个基石是经营数字化。其中最难的是产业场景的数字化,对产业场景的解构能力和建构能力是发展产业链数字金融最核心的能力。

要做2B金融领域的创新,首先需要理念创新。富民银行张国祥董事长率先提出了金融创新的三大理念:第一是“伙伴金融”的理念,传统银行和企业的关系是简单的借贷关系,小微企业一直诟病银行“大晴天送伞,下点小雨就收伞”,金融服务没有温度和担当。因此我们提出要用伙伴思维来重构金融,伙伴金融的内涵就是一句话——“合伙做生意”,就是银行和企业之间你中有我,我中有你,风险共担,利益共享。第二是“平台金融”的理念,今天做金融一定要依托平台,像刚才宋华教授说的,发展供应链金融一定要构建好数字中台,依托数字化服务平台解决产业和金融之间信息不对称的问题。第三是“生态金融”的理念,今天的竞争不再是企业与企业间的单个竞争,而是平台和平台之间的竞争,生态和生态之间的竞争,核心企业上下游产业链是一个完整生态,金融机构也是一个生态,把产业和金融有机结合起来就是一个产融生态圈。

为发展产业链数字金融,我们总结提炼了产业链数字金融风控的三大支柱:第一个支柱是“交易真实”,80%以上供应链金融出风险,是源于交易不真实,是虚构的交易,供应链金融出风险的案例背后基本上都是各种各样的诈骗案件。第二个支柱是“过程管控”,供应链金融是为交易服务的金融,有交易,后面一定有交割,怎么实现从“交易”到“交割”的过程,就需要做过程的管控,现在各种智慧供应链管理平台或服务平台就是帮助这个过程实现在线化、可视化、实时化和可溯源。第三个支柱是“资金闭环”,即资金的去向由银行100%按交易合同进行受托支付,资金的回款能锁定到银行监管的账户,形成闭环。

产业链数字金融的创新方向

产业链数字金融目前的创新方向主要有以下几个:

第一个方向是2B基础设施的创新。产业链数字金融的发展需要2B端的基础设施创新,目前来讲最需要的基础设施创新是企业远程开户,2C端消费金融能获得爆发式的增长,一个重要的原因就是央行推出了个人一二三类账户管理办法,解决了个人远程开户的难题。发展供应链金融,对中小银行、区域性银行尤其是互联网银行,最大的障碍在哪里?就是企业远程开户。今年因为疫情影响,央行发布了“银办发〔2020〕19号”(编者注:即《中国人民银行办公厅关于做好新冠肺炎疫情防控期间支付结算有关工作的通知》),这个文件首次提出“要探索运用远程视频、人脸识别、电子证照、企业信息联网核查和大数据分析等安全有效方式,通过电子渠道为单位办理开户、变更等账户业务”,这个创新从技术上已经没有障碍了,核心问题还是在于监管何时全面放开。如果企业远程开户能从疫情期间的临时政策变成一个常态化的政策,那么中国的供应链金融将迎来一个蓬勃发展的春天。2B端的基础设施还包括身份认证、CA认证、交易认证、企业线上签约等等,目前这些基础设施已经基本完备,可以支撑起企业交易线上化、交易数字化和产业金融的数字化。

第二个方向是信用工具的创新。近年来,流转式的供应链金融创新成为一个风潮,如中企云链的“云信”、中航金网络的“航信”、联易融的“微企链”、欧冶金服的“通宝”、攀钢的“惠信”、TCL简单汇的“金单”等。这些创新其本质就是通过创设一个信用工具实现应收账款电子债权凭据的票据化,而这个电子债权凭据通过运用区块链技术可以实现拆分、流转和融资。今年上海票交所推出的供应链票据,就是在这类产品现有创新模式的基础上,由权威机构来一统江湖,统一应收账款票据化创新的标准。供应链票据的核心创新点是什么?就是电子商票的可拆分、可流转、可融资,比如核心企业开一个100万的票,以前是开一张100万元的商票,现在可以开成100万张1块钱的电子商票。

第三个方向是资金工具的创新。供应链金融以前主要通过银行贷款、保理、贴现来获取资金,基本上是间接融资主导。现在把基于供应链交易形成的资产直接打包对接资本市场,通过ABS/ABN,以及最新推出的标准化票据实现直接融资,交易所市场和银行间市场也希望响应国家的号召,能直接服务实体经济,因此供应链资产的直接融资也会成为未来创新的一个重要方向。

第四个方向是市场主体的创新。前面讲的所有创新里,还是没有解决供应链金融最核心的难题,这就是核心企业确权确期难的问题,供应链全流程信息不对称的难题。如何真正解决产业和金融信息不对称、解决核心企业不确权的难题?我们创造了一个新的模式,就是通过产业+金融+互联网,联合组建“产融网共同体SPV”,就是产业的龙头企业贡献产业场景,联合做产业互联网的科技公司加上银行的股东共同来构建一个产融网共同体,由这个共同体SPV公司嵌入到交易中去,我个人为这个产融网共同体起了一个名字叫“阿凡达”,阿凡达在梵语中的含义是“化身”,这就是银行体外的化身,银行依托体外的“阿凡达”,真正嵌入产业链的交易环节,可以真正做到交易真实、过程管控和资金闭环,从而有效解决产业和金融信息不对称问题,解决核心企业确权难的问题。今天参会的也有我们股东和产业伙伴联合组建的平台叫“华南富汇”,这是我们的一个创新探索,华南富汇是一个产融网共同体,也是富民银行的“阿凡达”,富民银行通过华南富汇嵌入到整个贸易链条里面,通过华南富汇的数字化平台为产业链上的小微企业提供订单融资、保理等供应链金融服务,既可以为产业链的小微企业提供纯信用贷款支持,又能有效控制风险,真正实现供应链金融从“主体信用”到“交易信用”的突破。

我认为,产业链数字金融未来创新的主战场,就是“阿凡达+黑科技”,阿凡达是指构建产融网共同体,黑科技就是我们讲的ABCDT(A是人工智能、B是区块链、C是云计算、D是大数据、T是物联网)。今天的时代,创新不再是一维的,也不是二维的,而是三维的创新,即“技术创新+模式创新+机制创新”,ABCDT是科技创新,供应链票据和标准化票据是模式创新,构建产融网共同体SPV是机制创新。我们通过科技、模式、机制三位一体的协同创新,实现产业、金融和互联网的全面融合发展,从而开启中国产业链数字金融发展的一个新浪潮,让金融助力产业数字化,让金融回归实业、反哺产业,真正有效服务于产业链上的小微企业。

富民银行在产业链数字金融上的探索

借这个机会给大家介绍一下富民银行,富民银行的使命是“扶微助创、富民兴邦”,愿景是“打造中国领先的产业链数字生态银行”,我们希望能成为中国最懂产业的银行,助力产业数字化的银行,依托产业链数字金融,真正服务小微企业的银行。我们发展产业链数字金融的思路就是联合产业龙头,联合为产业互联网服务的科技公司,共同构建多个垂直行业的产融网共同体。我们还提出了一个发展产业链数字金融的20字方法论,即“深耕产业,依托平台,嵌入交易,构建生态,服务小微”。有意愿与富民银行一起共同探索全新模式的产业伙伴、产业互联网平台和金融科技公司,我们可以后续做更深入的交流。

最后我想说的是,我们这代人无比幸运,我们刚好生长在人类历史上最伟大的一个时代,在这个时代,一切都可以重新想象,重现构建,所有行业都有机会再从新做过一次,一切皆有可能。预测未来的最好方式就是去创造未来,让我们不忘初心、一起努力,去拥抱最伟大的金融变革时代。谢谢大家!