一文详解国企城投如何规避贸易性融资!

近日,国资委连续发布的《关于做好2023年中央企业违规经营投资责任追究工作的通知》(国资厅发监责〔2023〕10号)、《中央企业财务决算审核发现问题整改和责任追究工作规定》(国资发监责规〔2023〕25号),再次明确了将涉嫌开展融资性贸易或“空转”“走单”等虚假业务作为移送国资委违规责任追究部门的违规经营投资问题线索,依法依规处理到责任人。并且对融资性贸易、“空转”“走单”虚假业务问题“零容忍”,一经发现即由集团公司或上级企业提级查办,涉及二级子企业或年内全集团累计发现3件上述同类问题的,应当报告国资委,由国资委提级查办。

国有企业作为参与供应链金融的主力军,目前基本各大国央企都设立融资租赁公司、保理公司乃至供应链管理公司参与供应链金融。

对于市场上甚嚣尘上的“供应链金融就是融资性贸易的马甲”、“供应链金融=融资性贸易”的说法,让国企开展供应链金融业务时始终无法放开手脚。

本文即从融资性贸易与供应链金融的区别入手,讨论国企该如何合规开展供应链金融。

一、融资性贸易

1、沿革

从2012年国资委发布的《关于加强中央企业资金管理有关事项的补充通知》(国资厅发评价〔2012〕45号)中的“加强融资性贸易业务管理,适度压缩融资性贸易规模”,到《关于做好2015年度中央企业财务决算管理及报表编制工作的通知》(国资发评价〔2015〕155号)中的“加大融资性贸易和垫资建设等业务的风险管控力度”,再到《国务院办公厅关于建立国有企业违规经营投资责任追究制度的意见》(国办发〔2016〕63号)中将交易行为虚假或违规开展“空转”贸易、利用业务预付或物资交易等方式变相融资或投资纳入违规责任追究范围,自此之后的2018年《中央企业违规经营投资责任追究实施办法(试行)》(国务院国有资产监督管理委员会令第37号)、《关于做好2021年度中央企业财务决算管理及报表编制工作的通知》(国资发财评〔2021〕97号)、《关于做好2023年中央企业违规经营投资责任追究工作的通知》(国资厅发监责〔2023〕10号)、《中央企业财务决算审核发现问题整改和责任追究工作规定》(国资发监责规〔2023〕25号)等文件,对于融资性贸易就是禁止、清理、打击的态度。

之所以国资委的态度从“加强管理、适度压缩”到“加大风险管控力度”,再到“禁止、清理、打击、零容忍”,背后正是因为这十几年来参与其中的国企因融资性贸易暴雷而导致的巨大国有资产损失。

2、概念国企、央企出于扩大销售额以及赚取利润的需要,开展融资性贸易的事件屡禁不止,融资性贸易并非一个法律概念,目前并没有任何法律法规对其定性,这也是国企难以完全规避贸易性融资的原因,目前最接近融资性贸易官方定义的是2023年2月7日国资委网站上的一则问答。国资委在其官网上明确:

“《关于进一步排查中央企业融资性贸易业务风险的通知》(国资财管〔2017〕652号)规定,融资性贸易业务是以贸易业务为名,实为出借资金、无商业实质的违规业务。其表现形式多样,具有一定的隐蔽性,主要特征有:一是虚构贸易背景,或人为增加交易环节;二是上游供应商和下游客户均为同一实际控制人控制,或上下游之间存在特定利益关系;三是贸易标的由对方实质控制;四是直接提供资金或通过结算票据、办理保理、增信支持等方式变相提供资金。”

上述定义对国企开展供应链金融影响最大的就是最后一句话,票据、保理、增信支持都是供应链金融最常见的工具,但该定义却将这些供应链金融常见工具变成了融资性贸易的主要特征之一,这也是市场上“供应链金融就是融资性贸易的马甲”、“供应链金融=融资性贸易”这种论调的主要依据之一。

3、模式正如国资委官网的定性,融资性贸易表现形式多种多样,具有一定的隐蔽性,但还是可以分类为买卖型融资性贸易和增信型融资性贸易。

买卖型融资性贸易主要分为循环贸易、托盘型贸易、委托采购:

(1) 循环贸易循环贸易是最常见,也是国资委各类文件中主要打击的融资性贸易类型。国有企业出资方通过多个通道中间方,以签署买卖合同支付货款的名义,最终让资金流向民营的资金需求方,资金需求方占用一段时间资金后,再以支付货款名义将本金及利息一并还给国有企业出资方,形成闭环的同时并不实际发生货物流转,或者货物根本不存在。具体示例见下图一:

托盘贸易本质就是托盘方(出资方)为实际资金需求方以垫资方式提供融资。资金需求方无法一次性采购所需的货物,因此由托盘方先行与资金需求方指定的供应商签署买卖合同,一次性采购该批货物,再行与资金需求方签署买卖合同,由资金需求方分批采购该笔货物,利用买卖的账期实现垫资方式的融资,而货物则由供应商直接交付给资金需求方,托盘方对货物的质量、交付日期等不承担任何责任,由资金需求方自行承担。具体示例见下图二:

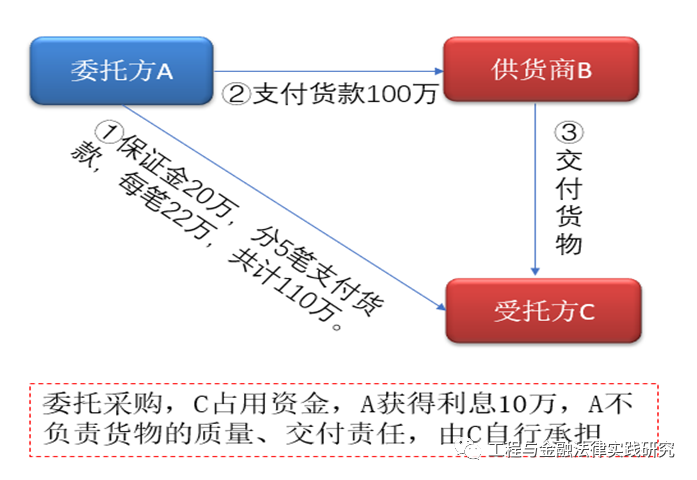

委托采购本质仍然是受托方(出资方)为委托方(实际资金需求方)以垫资方式提供融资。委托方无法一次性采购所需的货物,因此先行支付部分保证金给受托方,委托受托方先行与其指定的供应商签署买卖合同,一次性采购该批货物并付款。货物由供应商直接交付给委托方,委托方分期付款给受托方。受托方对货物的质量、交付日期等不承担任何责任,由委托方自行承担。具体示例见下图三:

增信型融资性贸易主要是以不具有真实交易背景的保理、票据、质押监管等方式为资金需求方增信,获取金融机构融资。

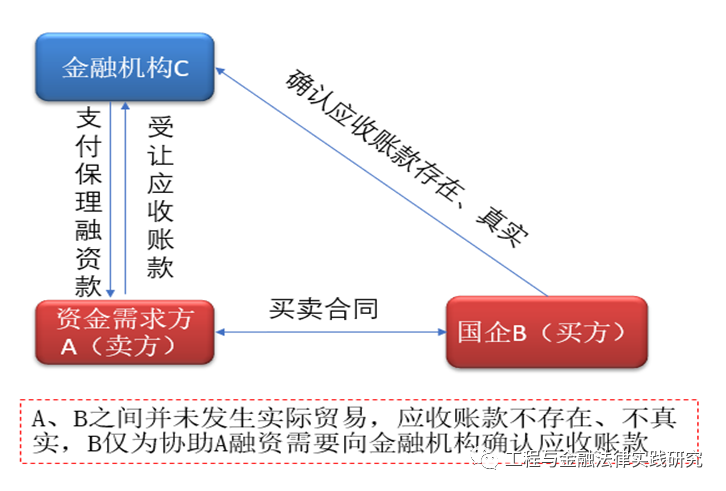

保理增信本质是通过伪造贸易,国企增信方通过对该贸易项下应收账款的确认,协助资金需求方从金融机构处获得保理融资。该保理通常为有追索保理,在到期时资金需求方通过偿还金融机构的保理融资结束,国企增信方无需实际支付应收账款。但如果资金需求方无法偿还保理融资,国企增信方将承担向金融机构支付应收账款的责任。具体示例见下图四:

(5)票据增信

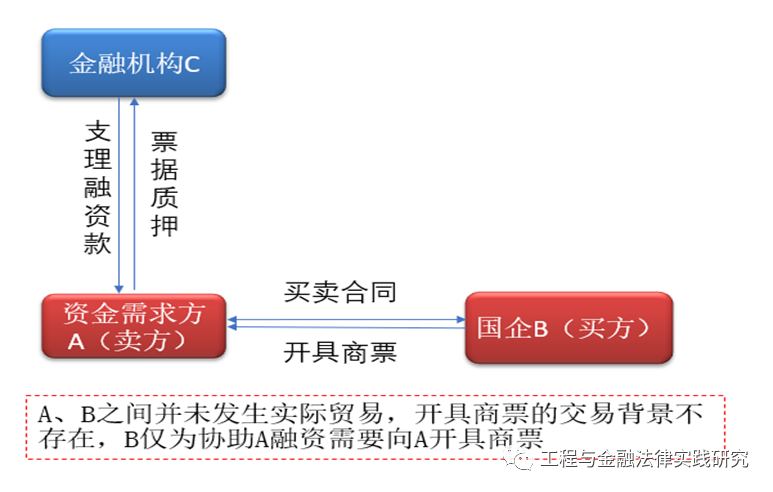

票据增信本质是通过伪造贸易,国企增信方在该贸易项下出具商票,协助资金需求方从金融机构处以票据质押作为增信获得融资。在到期时资金需求方通过偿还金融机构的融资款项解除票据质押,国企增信方无需实际兑付商票款项。但如果资金需求方无法偿还融资,国企增信方将承担兑付商票款项的义务。具体示例见下图五:

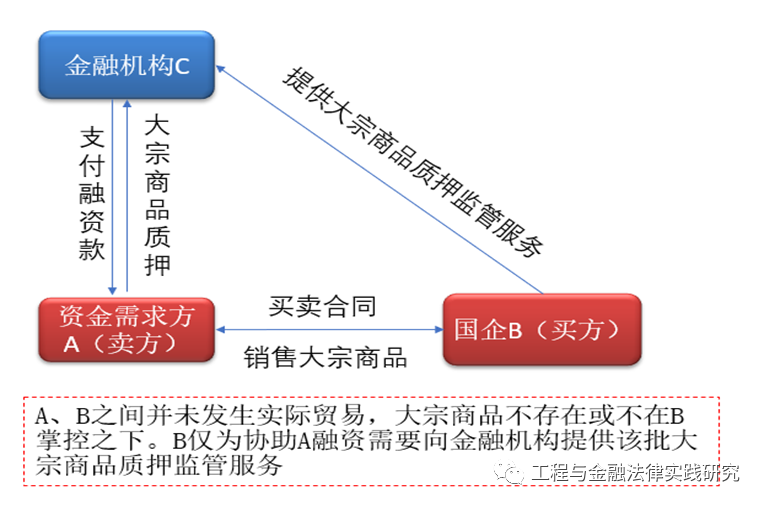

质押监管增信本质是通过伪造贸易,国企增信方在该贸易项下向资金需求方销售一批大宗商品,资金需求方以该批大宗商品作为质押物向金融机构融资,同时金融机构委托国企增信方对该批大宗商品进行质押监管。在到期时资金需求方通过偿还金融机构的融资款项解除大宗商品质押及国企增信方的质押监管义务,但如果资金需求方无法偿还融资,且该批大宗商品不存在或不在国企增信方实际掌控下,国企增信方将承担相应赔付责任。具体示例见下图六:

法院认为:“本案中,北方光电公司主张本案基础法律关系性质为买卖合同法律关系,并据此要求航天海鹰公司等支付货款,但北方光电公司提交的证据始终无法证明案涉交易中存在真实的货物流转及北方光电公司向航天海鹰公司等实际进行了货物交付等关键事实。原审法院结合各方当事人的真实意思表示以及合同实际履行情况等相关证据,认定案涉基础法律关系性质为融资性贸易,据此判决驳回北方光电公司的诉讼请求,并无不当,亦未超过北方光电公司的诉讼请求范围。”

(2)(2019)最高法民终101号法院认为“本案当事人通过签订意思表示不真实的买卖合同进行资金流转,资金流向为中铁公司转入紫荆公司、紫荆公司转入南宁锦胜川公司及其指定的岳阳茂森公司等四公司、南宁锦胜川公司及岳阳茂森公司等四公司后将款项转入威林公司、邱红梅等相关人员账户,最后通过威林公司将资金返还至中铁公司账户,而案涉合同项下仅存在资金的流转,并无真实的货物交易,中铁公司从该资金流转过程中获得收益。因此,本案已查明的事实足以证明紫荆公司、威林公司实际收到并占用了中铁公司资金,中铁公司亦在其中获得收益,双方的行为符合企业间借贷的法律关系特征,故原审确定本案案由为企业借贷纠纷正确。”

(3)(2022)新01民终2993号

法院认为:“双方当事人签订的涉案《氧化铝购销合同》虽形式上是买卖合同关系,但采取的是“走单走票不走货”的交易方式,双方当事人形成的并非典型的买卖合同关系,也不属于典型的借款合同法律关系,双方真实意思表示为采用循环贸易式融资法律关系。由于并不存在真实的买卖合同意思表示的合意,故双方当事人以虚假的意思表示形成的买卖合同关系应当认定为无效,而隐藏的循环贸易式融资法律关系,并未显示存在法定无效情形,系双方当事人真实意思表示的合意,应属有效。”

(4)(2021)最高法民终435号法院认为:“但是从查明的事实看,案涉交易模式存在以下不同于买卖合同关系之处:第一,本案中各方当事人之间并没有货物的实际交付,只有资金的往来。……第二,五方当事人之间签订的买卖合同首尾相接,各方当事人既是买方又是卖方,形成闭合循环,其中,宁波大用公司高价买入、低价卖出,这一交易模式明显不符合公司的营利性特征,违背基本商业常识。……第三,从款项走向看,上海云峰公司先支付款项;煤焦物流公司收到款项后,于同日扣除合同价差后支付给天津轩煤公司;天津轩煤公司于同日扣除合同价差后将款项支付给宁波大用公司;宁波大用公司在分别经过了十几日、两个月、三个月等一段时间之后,分笔将款项支付给阳煤国贸公司,但未按合同约定的价款足额给付;阳泉国贸公司在同日或者次日扣除合同价差后,将款项支付给上海云峰公司。”

从公开渠道可供搜索的司法案例当中可以看出,最常见、也是最容易发生纠纷的融资性贸易类型正是循环贸易,为此国有企业需要特别关注该模式。

二、融资性贸易与供应链金融的区别

由商务部,工业和信息化部,生态环境部,农业农村部,中国人民银行,国家市场监督管理总局,中国银行保险监督管理委员会,中国物流与采购联合会联合发布的《关于开展供应链创新与应用试点的通知》(商建函[2018]142号)中明确

“推动政府、银行与核心企业加强系统互联互通和数据共享,加强供应链金融监管,打击融资性贸易、恶意重复抵质押、恶意转让质物等违法行为,建立失信企业惩戒机制,推动供应链金融市场规范运行,确保资金流向实体经济。”

可以看出,从国家层面上是将供应链金融与融资性贸易区别对待的,对于供应链金融是鼓励与监管,而对于融资性贸易则是打击和禁止。

融资性贸易和供应链金融的区别如下:

1、交易背景是否真实。根据中国人民银行等八个部门联合发布的《关于规范发展供应链金融支持供应链产业链稳定循环和优化升级的意见》(银发〔2020〕226号)中对于供应链金融的定义

“从供应链产业链整体出发,运用金融科技手段,整合物流、资金流、信息流等信息,在真实交易背景下,构建供应链中占主导地位的核心企业与上下游企业一体化的金融供给体系和风险评估体系,提供系统性的金融解决方案,以快速响应产业链上企业的结算、融资、财务管理等综合需求,降低企业成本,提升产业链各方价值。”

可以看出,供应链金融最大的特点就是在真实交易背景下开展,而融资性贸易则不具备真实交易背景。票据、保理等工具作为供应链金融最常见的融资工具,如果处在真实交易背景下,则可以为中小企业开展实业提供融资,而如果处在不真实交易背景下,则会成为融资性贸易利用的违法工具,橘生淮南则为橘,橘生淮北则为枳,票据、保理仅仅是工具,最重要的是使用的目的,而不是机械的理解。

2、供应链金融可以确保资金流向实体经济,而融资性贸易不行。供应链金融最基本的要求是真实交易背景,因此借用核心企业的资信,为上下游的中小供应商提供融资,可以确保资金流向实体经济。融资性贸易由于不具有真实交易背景,融资资金无法确保流入实体经济,从宏观经济层面不利于国家经济发展。

3、国企或央企作为核心企业在供应链金融项下不存在额外的国有资产损失风险,而融资性贸易下则存在该风险。以循环贸易为例,一旦资金需求方暴雷,无法形成闭环,由于货物并不实际存在,该笔已支付的货款将无法回收,造成国有资产损失。

又以保理增信为例,供应链金融下的核心企业向金融机构确认应收账款,一旦供应商无法偿还保理融资款,核心企业所需做的仅是将应当付给供应商的应收账款支付给金融机构,不存在额外风险。而融资性贸易项下的保理增信,由于应收账款不存在,根据《民法典》第七百六十三条

“应收账款债权人与债务人虚构应收账款作为转让标的,与保理人订立保理合同的,应收账款债务人不得以应收账款不存在为由对抗保理人,但是保理人明知虚构的除外。”

一旦供应商无法偿还保理融资款,核心企业将额外承担一笔应收账款金额的损失,会造成国有资产的损失。

与此类似的票据增信、质押监管增信也是如此。4、在供应链金融项下不存在刑事风险,而融资性贸易项下则存在相应刑事风险。由于融资性贸易项下,特别是循环贸易中,“走单走票不走货”的现象十分常见,参与其中的企业可能涉嫌《刑法》中的虚开增值税专用发票罪、非法购买增值税专用发票、虚开发票罪等。而供应链金融由于其真实交易背景则不存在上述刑事风险。

三、建议

综上所述,国企要规避融资性贸易,首先必须了解融资性贸易的常见模式及概念,在日常的合同审查、经营管理中留意蛛丝马迹,以避免违规事项的发生。

尽管供应链金融的常见融资方式如垫资、保理、票据等被国资委认定是融资性贸易的特征之一,但只要处在真实交易背景下,秉持服务实体经济的宗旨,就不会踏入错误的道路。

*本文来源于工程与金融法律实践研究,作者为杨杰律师 ,转载已获授权!

WWW.10000link.com本文已标注来源和出处,版权归原作者所有,转载请联系原作者,如有侵权,请联系我们。文章来源于工程与金融法律实践研究