又一颠覆性创新!无抵押、无核心企业担保?宝凯道融“自证信用”奇招,为数百万家中小微送去救命钱,值得金融科技企业学习对标!

近日,广州一家日化品经销商陈老板,前脚在手机上点了贷款申请,后脚50万贷款就即刻到账了。没有房产抵押、没有核心企业担保,利率仅6%。这放在几年前,想都不敢想,同样一笔贷款,要抵押房子、要等两周审批,而且年化成本还高达18%。“这笔钱是旺季备货的救命钱,现在利息省下的钱都够我多进30%的货了。”他不禁感慨道。

不得不说,在快消品行业,中小经销商融资难一直是个老大难题。因为传统金融机构对这些企业的信用评估往往束手无策,导致他们在融资时不得不承受年化 12%-18% 的高额成本。

但这时,作为立白科技集团的关联企业——广州宝凯道融商业保理有限公司却给出了一个妙招:构建了“立客融”数字化供应链金融平台,利用多年积累形成的独特“自证信用”服务经验,在无需核心企业担保责任的前提下,将“主体信用、组织信用、数据信用”复制给下游经销商,帮助其获得更优惠的融资,将普惠金融推送到大快消产业链的远端末梢,真正做到服务中小微企业。这套模式其实也非常适合各地金融科技公司学习对标!

今天,我们来拆解一下他是怎么做到的?他的模式方法可否复制到更多快消品行业或者是其他行业?

一、快消品行业融资困局:数百万经销商因无抵押、无担保、无信用,难以获得低成本融资

快消品行业连接14亿消费者的日常需求,体量大、消耗快、购买便利的特性使其分销渠道极为复杂——从社区团购、线上买菜再到新兴电商平台、KA商超、夫妻老婆店等传统终端,流通链条中遍布着数以百万计的中小微经销商。但这数百万的快消品中小经销商,80%都属于无抵押、无担保、无信用的“三无”企业,传统的金融体系对他们束手无策。

但这些经销商的资金实力又直接决定了其销售订单和市场覆盖能力,但由于缺乏抵押物、经营数据碎片化,传统金融机构难以对其进行有效风险评估,导致融资成本居高不下。

更严峻的是,供应链金融作为解决中小微企业融资难的重要手段,在快消行业却遭遇“水土不服”。核心企业自建的供应链金融平台普遍面临三大痛点:一是经销商风险评估依赖人工审核,效率低下且覆盖率不足;二是产业链上下游信息孤岛严重,数据协同成本高昂;三是银行对接流程繁琐,运营成本占比超过融资收益的30%。这种局面下,中小经销商融资难问题始终难以根治。

二、宝凯道融的破局之道:经销商体系分层+自证信用+数字供应链金融平台赋能

作为立白科技集团的关联企业,宝凯道融自2014年成立以来,秉承“实业与投资的合能”发展理念,始终深耕快消品产业场景,纵向深耕产业投资、横向开展产业联动,搭建大消费产业生态金融服务平台——“立客融”数字化供应链金融平台,为核心企业生态圈提供定制化产品及金融服务。

(一)构建经销商分级评估体系:让信用可量化

宝凯道融开发的经销商分级评估体系,堪称行业首个“经销商数字身份证”。该体系从忠诚度、经营能力、财务健康度三大维度设计了18项核心指标:

1、忠诚度:通过经销商代理产品的唯一性、合作年限等数据,评估其与核心企业的绑定深度;

2、经营能力:基于销售目标完成率、市场份额增长率等动态数据,构建经营能力画像;

3、财务健康度:整合采购流水、应收账款周转率等财务指标,形成风险预警模型。

通过这套体系,经销商被划分为A、B、C、D四个等级,不同等级对应差异化的融资额度和利率。例如,A级经销商可获得年化6%的融资利率,而D级经销商则需承担12%的成本。这种分级机制不仅帮助金融机构精准定价,更倒逼经销商提升经营管理水平。

(二)数据整合与“自证信用”模式:破解信息不对称

宝凯道融创新性地整合了内生数据(产业链交易数据)+外生数据(第三方征信数据)+主体数据(核心企业评价),构建起行业独特的信用控制模型。通过与核心企业ERP系统直连,实时抓取经销商的采购订单、库存周转等数据;同时接入央行征信、税务数据,形成全方位的信用拼图。

在此基础上,宝凯道融首创“自证信用”模式:无需核心企业提供担保,将“主体信用、组织信用、数据信用”复制给下游经销商,帮助其获得更优惠的融资。以朝云集团为例,其经销商凭借历史采购数据和销售评价,可直接获得最高500万元的无抵押融资,账期长达240天,融资成本仅年化4.35%。这种模式彻底颠覆了传统供应链金融依赖核心企业担保的做法。

(三)数字化供应链金融平台赋能:全流程线上化+智能风控模型+深度运营

依托“立客融”数字化供应链金融平台,宝凯道融实现了供应链金融全流程的线上化操作:

1、融资申请:经销商通过平台一键提交资料,系统自动匹配授信额度;

2、电子签约:采用区块链技术实现合同签署,10分钟内完成法律文件确认;

3、资金闭环:融资款项定向支付给核心企业,确保资金用途透明;

4、贷后管理:实时监控采购、销售数据,异常情况自动触发预警机制。

据2024年数据,“立客融”平台累计放款超120亿元,服务经销商超8000家,整体融资成本较传统模式下降50%以上,融资利率从普遍的年化12~18%下降到最低6%的水平。更值得关注的是,平台通过智能风控模型将逾期率控制在1.2%以下,显著优于行业平均水平。

三、对快消品及金融科技企业的启示:从破冰到燎原

宝凯道融的实践为各地金融科技公司提供了宝贵的借鉴经验:

(一)技术驱动:构建产业级数据中台

金融科技企业应聚焦产业场景,通过RPA机器人、AI算法、区块链等技术,打造覆盖全产业链的数据采集、分析、应用体系。例如,宝凯道融通过智能机器人自动抓取核心企业ERP数据,效率提升80%;利用机器学习算法优化风险模型,将贷后管理人力成本降低60%。

(二)生态协同:打造多方共赢的产融生态圈

核心企业、金融机构、金融科技企业需形成紧密的合作网络:

1、核心企业:开放数据接口,提供信用背书;

2、金融机构:基于数据模型设计差异化产品,降低风险溢价;

3、金融科技:以科技手段提供合规的数据采集、清洗、建模服务。

宝凯道融与中信银行合作开发的“快消贷”产品,通过数据共享实现秒级授信,资金方获客成本下降70%,同时经销商融资效率提升10倍。

(三)风险控制:动态监控与分层管理

建立“事前评估-事中监控-事后处置”的全周期风控体系至关重要。宝凯道融通过动态数据看板实时监控经销商经营状况,当采购量连续三个月下降15%时,系统自动触发风险预警,联合核心企业介入调查。这种机制将风险化解在萌芽阶段,2024年平台不良率较2023年进一步下降0.5个百分点。

四、未来展望

在数字经济浪潮下,宝凯道融的实践证明,通过产融结合和数字化创新,快消品行业的中小微企业融资难题是可以破解的。未来,随着政策对供应链金融的进一步支持,以及人工智能、物联网等技术的深度应用,供应链金融将迎来更大的发展机遇。

宝凯道融表示,下一步将重点拓展跨境供应链金融和绿色金融领域,计划将服务范围扩展至东南亚市场,并推出基于碳足迹数据的绿色融资产品。同时,公司将持续优化“立客融”平台,通过引入大模型技术实现风险评估的智能化升级,目标将融资审批时效再提升50%。

在这个充满挑战和机遇的时代,宝凯道融用实际行动诠释了产融结合的价值。他们的故事告诉我们,金融科技企业只要勇于创新、敢于实践,就能在困境中找到出路,为行业带来新的希望。

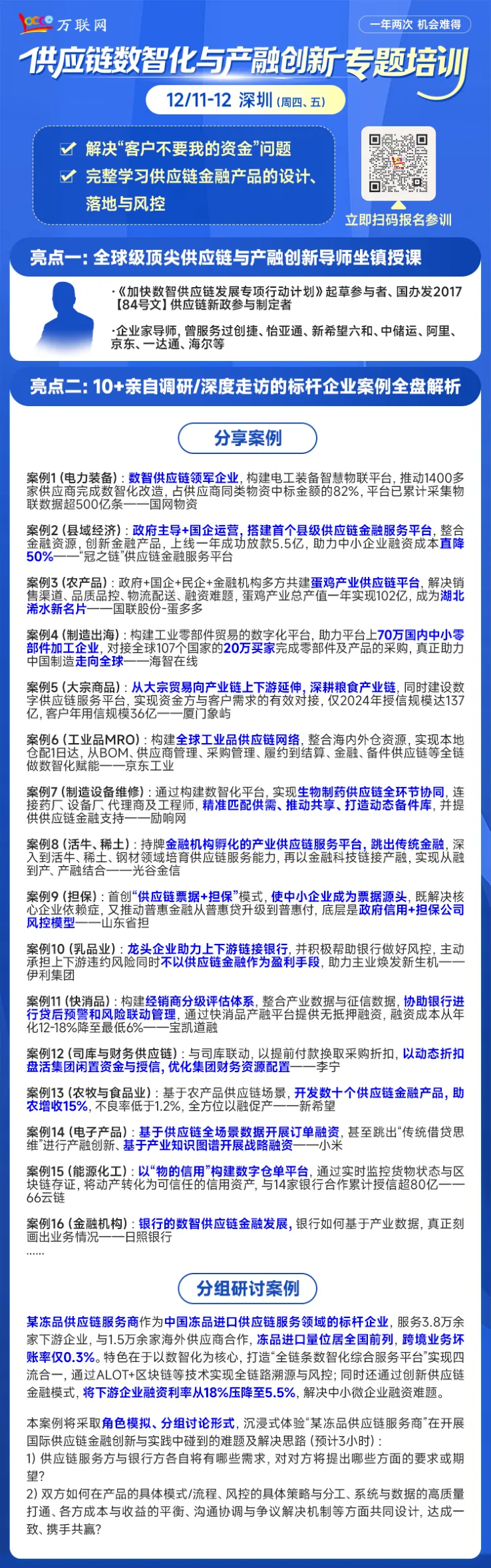

所以,为了帮助金融科技企业在当前内卷的市场格局中,找到新出路,用好“科技+金融+产业”手段实现高质量发展,我们将于2025年12月11-12日在深圳举办《供应链产融创新专题培训》。课上,我们将邀请全球级顶尖供应链与供应链金融学者、《加快数智供应链发展专项行动计划》参与起草者、数十家行业知名企业导师【宋教授】坐镇授课。

2天课程时间,他将重点讲解供应链金融最新的趋势发展、基于债权债务的供应链金融、基于物的信用的供应链金融、数智场景下的生态供应链金融、供应链金融风控等内容!本次课程内容高端前沿,不仅包含了当下最新的供应链及供应链金融政策解读、最新的数智供应链模式讲解,还特别包括围绕冠县钢板产业的冠之链供应链金融平台、冻品进口平台Y集团引入银行资金开展脱核供应链金融业务、六六云链的流程工业领域“物的信用”等10+个案例做深度解剖,助力企业把握供应链金融前沿趋势和监管要求,通过数智化技术深度嵌入产业场景,构建生态化供应链金融平台,实现产融生态协同。此外,本次参加课程也有不少的场景方过来参训,也是业务交流拓展的绝佳阵地!

报名咨询:李老师19168536275

下一篇:国企干进口冻牛肉贸易的全流程避坑指南!货物被海关扣查、外商卷预付款跑路、冷链断链肉品变质、下游买家失联...到底怎么做好风控?