数据化决策化解中小微企业融资难

近年来,如何化解中小微企业“融资难”,一直是令金融机构、政府和企业棘手的难题。

一、中小微企业为何融资难

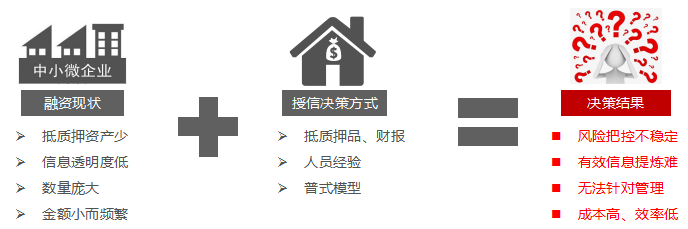

金融机构以往的授信方式,是通过抵质押品、财报分析风险,依靠人员经验判断决策。而中小微企业资质较弱,缺乏与核心企业的关联,且抵质押物少、数据透明度低,导致金融机构授信中风险把控不稳定,有效信息提炼难。加之借款企业数量庞大,普通风控模型无法兼容管理;金额小而频繁,授信决策成本高、效率低等问题。

这些冲突的产生,表明传统的以物抵质押、以核心企业信用传导等授信手段已不适用于中小微企业的特质,因此限制金融机构的决策放贷。而化解融资难的有效方法,则需探索创新符合中小微企业的全新授信方式。

二、融资难的化解办法:数据化决策

随着互联技术的发展,我们可以收集到越来越丰富的企业经营相关数据;随着计算能力的提高和计算技术的进步,我们能更细粒度、更为智能的分析数据,提取其间的价值。

利用这一环境优势,雁阵科技提出将企业授信数字化、智能化,并研究设计出适用于中小微的全新授信模式:数据化决策。

数据化决策利用互联技术所带来的丰富数据,通过充裕的计算能力和智能的计算技术,来构建有针对性的企业价值形成模式,进而实现从更细粒度的把控企业的风险,通过企业的预期数据来决策。

这一新的授信模式,化解了当前中小微企业授信难的几大问题:

1、改变原有主要依靠人员的经验来决策的模式,以数据来驱动决策,提高决策的客观性。

2、改变原有主要依靠财报、押品来分析风险,以企业的行为层面为主来分析企业的风险,实现粒度更细的把握企业情况,提高反应速度。

3、改变金融机构以往主要利用普适的模型来管理客户,以一系列有针对性的模型来决策,更为精准的把控了企业特性。

利用数据、模型,通过行为、价值和预期数据来进行决策,数据化授信方法的突破创新,填补了传统授信模式与中小微企业的“代沟”,有效解决中小微企业的融资难题。

三、数据化决策的应用成绩

雁阵科技潜心于供应链金融风控领域,通过四年时间的钻研、实践、优化,完成了数字化决策体系的整体建设。并通过这种风控决策方式,在供应链金融市场实现了27亿元贷款,惠及中小微企业十万余家,取得了较好的成果。

那么数据化决策到底是如何通过数据驱动、模型构建来运作决策的呢?敬请关注下一篇《数据化决策的构建》。