事涉融资性贸易!千亿粮油巨头金龙鱼子公司广州益海被判合同诈骗罪,18.81亿元退赔责任引发当庭上诉

2025年11月19日,益海嘉里金龙鱼食品集团股份有限公司(以下简称“金龙鱼”)(300999.SZ)公告称,称其下属子公司益海(广州)粮油工业有限公司(以下简称“广州益海”)收到淮北市中级人民法院的一审《刑事判决书》。一笔18.81亿元的共同退赔责任,一场关于合同诈骗罪的刑事官司,让千亿市值的粮油巨头金龙鱼下属子公司广州益海陷入了一场与融资性贸易有关的法律与商业的风暴中。

法院判决广州益海构成合同诈骗罪,系从犯,判处罚金100万元,并对安徽华文国际经贸股份有限公司(以下简称“安徽华文”)的经济损失18.81亿元与云南惠嘉进出口有限公司(以下简称“云南惠嘉”)承担共同退赔责任。

金龙鱼在公告中表示,广州益海当庭已提出上诉,广州益海与公司均不认可一审判决,公司亦会依法全力支持广州益海上诉。

案件回溯

这起刑事案件的起源可追溯到2024年1月12日,当时金龙鱼首次公告广州益海被淮北市人民检察院提起公诉。

涉嫌融资性贸易行为,云南惠嘉伪造货权转让造成国企安徽华文直接及间接损失超50亿,千亿巨头金龙鱼子公司也被卷入!

起诉书显示,广州益海作为中转仓储方,负责储存安徽华文代理云南惠嘉进口的棕榈油,业务从2008年一直持续到2014年。

在这起复杂的供应链关系中,安徽华文是一家国有控股文化企业,而云南惠嘉则是当时国内最大的棕榈油融资商之一,2014年其进口棕榈油约占国内进口量的20%。

检察机关指控,云南惠嘉负责人张利华通过行贿安徽华文高管,将约定的“先款后货”交易模式变更为“先货后款”,并在未足额支付货款的情况下提走货物,造成安徽华文直接经济损失32.3亿元,间接损失20.15亿元,其中因广州益海、柳德刚配合实施犯罪的直接经济损失18.81亿元,间接损失11.67亿元。

判决结果

淮北市中级人民法院作出的一审判决不仅认定广州益海构成合同诈骗罪的从犯,还对其原总经理柳德刚作出了严厉判决。

柳德刚因构成合同诈骗罪、非国家工作人员受贿罪,被决定执行有期徒刑19年,并处罚金280万元。

除了罚金,法院还责令被告单位广州益海对被害单位安徽华文的经济损失18.81亿元与云南惠嘉承担共同退赔责任。

这一数字对于金龙鱼而言不容小觑——约占金龙鱼2024年净利润的近七成。

激烈抗辩

不过,在金龙鱼看来,事情的真相并非如此。

面对一审判决,金龙鱼表现出坚决的抗辩态度。在公告中,金龙鱼明确表示,广州益海当庭提出上诉,公司不认可一审判决,并将依法全力支持广州益海上诉。

金龙鱼在公告中陈述了其立场:根据本案开庭时查明的事实,在安徽华文与云南惠嘉违规从事融资性贸易过程中,云南惠嘉通过长期行贿“被害人”安徽华文高管及员工,与安徽华文相互勾结、共同造假,造成国有资产巨额损失。

同时,金龙鱼进一步辩称,广州益海未参与任何“诈骗行为”,也不知晓,更未实施过任何帮助行为。

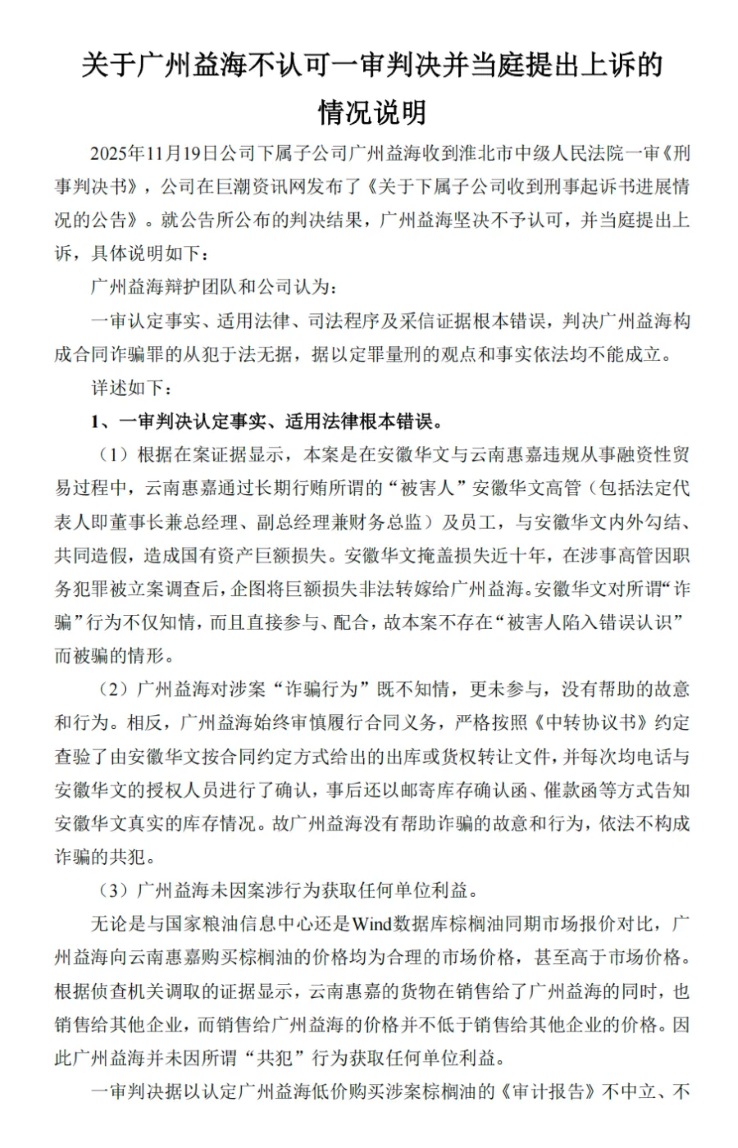

另外,根据媒体提供的一份《关于广州益海不认可一审判决并当庭提出上诉的情况说明》显示,广州益海辩护团队和公司认为:一审认定事实、适用法律、司法程序及采信证据根本错误,判决广州益海构成合同诈骗罪的从犯于法无据,据以定罪量刑的观点和事实依法均不能成立。

图源:21世纪经济报道

《情况说明》透露,根据在案证据显示,本案是在安徽华文与云南惠嘉违规从事融资性贸易过程中,云南惠嘉通过长期行贿所谓的“被害人”安徽华文高管(包括法定代表人即董事长兼总经理、副总经理兼财务总监)及员工,与安徽华文内外勾结、共同造假,造成国有资产巨额损失。安徽华文掩盖损失近十年,在涉事高管因职务犯罪被立案调查后,企图将巨额损失非法转嫁给广州益海。安徽华文对所谓“诈骗”行为不仅知情,而且直接参与、配合,故本案不存在“被害人陷入错误认识”而被骗的情形。

金龙鱼强调,广州益海每次货权转让前均取得了安徽华文授权人员的确认,并以多种方式告知 了安徽华文实际库存情况;广州益海的采购价格并未低于“市场价格”,甚至高 于市场价格,并未获取任何不当利益,不构成合同诈骗犯罪。

融资贸易迷雾

这起案件背后,隐藏着一段中国大宗商品贸易领域的“融资性贸易”历史。融资性贸易在大宗商品领域曾一度盛行,通过贸易形式进行融资活动,在棕榈油等行业尤为常见。

据万联网了解,此次案件的原告——安徽华文成立于2005年12月,是一家以国际贸易及服务为主业的外向型国有控股文化企业。

官网资料显示,安徽华文以“物流” “信息” “金融” “商务”四类服务要素为基础,为客户整合物流、信息、金融、商品、市场五大资源,规划供应链运营解决方案,提供运营服务。公司供应链运营服务涵盖浆纸行业、机电行业、矿产业、能源化工行业、农产业、化工行业、汽车行业、物流行业、金融行业、新兴行业等领域。

另一名涉事方云南惠嘉,成立于2000年,是云南惠嘉集团有限公司(以下简称“惠嘉集团”)的子公司,张利华持有惠嘉集团70%的股份,持有云南惠嘉30%的股份。企查查显示,云南惠嘉经营范围包含自营和代理各类商品和技术的进出口,是一家以从事批发为主的企业。据相关人士透露,云南惠嘉曾是国内最大的棕榈油融资商,2014年云南惠嘉进口棕榈油约100万吨,占当时国内进口量的20%左右。

据公开资料显示,云南惠嘉曾与多家上市公司合作,如新五丰2009年年报曾显示,新五丰的第二大客户为云南惠嘉进出口公司,营业收入为6526.8万元,占新五丰全部营业收入的11.42%;浙商证券招股说明书也显示,2014年,浙商证券的第三大供应商为云南惠嘉进出口公司,采购金额为7769.91万元。据悉,云南惠嘉曾成功操作过多个贸易融资项目,早在2008年就同安徽华文开展棕榈油代理进口业务,同时还通过多家银行开展相关业务。不过,但随着政策收紧,贸易融资难度加大以及棕榈油国内外价格倒挂,再加上云南惠嘉的第一大股东惠嘉集团主营房地产业务近几年低迷,云南惠嘉资金周转困难,无力支付保证金及货款,致使项目接连“爆雷”。

目前,企查查上显示云南惠嘉涉及司法案件237条,今年10月已被列入被执行人,执行法院为安徽省淮北市中级人民法院。

商业实践审视从商业实践角度看,此案引发了关于供应链各方责任边界的深入思考。

广州益海作为中转仓储方,其责任范围究竟应该如何划定?是按照协议约定履行仓储和货权转移手续,还是需要承担对整体贸易模式的审查义务?

金龙鱼在抗辩中指出,广州益海审慎履行合同义务,严格按照《中转协议书》约定查验了由安徽华文按合同约定方式给出的出库或货权转让文件,并每次均电话与安徽华文的授权人员进行了确认。

事后还以邮寄库存确认函、催款函等方式告知安徽华文真实的库存情况。

此外,金龙鱼还特别强调,广州益海向云南惠嘉购买棕榈油的价格甚至高于市场价格,并未获取任何不当利益。

公司影响与未来对于金龙鱼而言,此次判决的影响可能远超100万元罚金本身。

更令人担忧的是18.81亿元的共同退赔责任,这一数字对于任何企业都是沉重的负担。

金龙鱼在公告中表示,由于本次判决为一审判决,尚处于上诉期内,对公司本期利润及期后利润的影响具有不确定性。

同时,公司强调目前本公司及公司子公司生产经营正常。

值得注意的是,这起案件发生在金龙鱼业绩向好的时期。2025年前三季度,公司营业收入为1842.70亿元,同比增长5.02%;归母净利润为27.49亿元,同比增长92.06%。

这起案件,犹如一枚深水炸弹,揭示了中国大宗商品贸易发展过程中一片深沉的阴影。金龙鱼子公司的遭遇,不仅是一起孤立的法律纠纷,更是一部关于融资性贸易风险的鲜活教材,其危害之深、波及之广,远超单一企业的承受范围:

第一,它扭曲了商业的本质,让贸易沦为“皇帝的新衣”。融资性贸易的核心不再是商品的价值交换,而是资金的空转与信用的透支。企业沉迷于杠杆游戏的虚假繁荣,忽略了真正的市场需求与产品竞争力,一旦资金链断裂,精心构筑的贸易大厦便会顷刻崩塌,留下的只有巨额亏空与法律纠纷。

第二,它制造了系统性风险的“传染链”。如同本案所示,融资性贸易往往牵涉多方,形成一条环环相扣的信用链条。当其中一个环节(如云南惠嘉)出现问题,风险会像多米诺骨牌一样迅速传导至上游国企、下游厂商、仓储物流乃至金融机构,引发区域性或行业性的连锁债务危机,危及实体经济健康。

第三,它模糊了合法与违法的边界,让合规经营的企业身陷囹圄。在复杂的交易结构中,像广州益海这样的“中立”参与者,即便自认恪守合同,也极易被卷入以“诈骗”为名的刑事漩涡中。法律责任的边界变得模糊,企业面临的不仅是经济损失,更是刑事犯罪的指控,这对市场经营的法治环境构成了严峻挑战。

第四,对国有企业而言,融资性贸易更是国有资产流失的“重灾区”。本案中安徽华文的巨额损失即是明证。在“业绩”与“潜规则”的驱动下,内部监管失效,为达成交易而放弃风控原则,最终导致全民财富的巨大损失,其代价需由整个社会来承担。

随着本案进入二审,安徽省高级人民法院的判决将成为决定金龙鱼命运的关键。但无论最终结果如何,此案都已为所有企业敲响了一记沉重的警钟——在复杂的商业关系中,明确的合同条款与规范的流程管理,绝非足以抵御融资性贸易风险的“防火墙”。

企业必须深刻认识到,任何脱离真实交易背景的“创新”贸易模式,都潜藏着毁灭性的陷阱。唯有回归商业本源,坚守风控底线,对业务伙伴、行业惯例及潜在风险保持持续且深刻的警惕,方能在市场的惊涛骇浪中行稳致远。

本案的警示意义深远,它清晰地划出了一条不可逾越的红线。然而,在规避融资性贸易陷阱的同时,企业,尤其是承担着保供稳价政治任务的地方国企,更面临着如何健康、可持续地开展农产品供应链业务的现实挑战。

农产品关乎国计民生,主粮、油料、棉花等更是国家战略物资。这个万亿级市场品类众多、分布范围广,且业务真实性容易验证,吸引了众多国企扎堆进入。但在实践中,它们普遍面临两大难题:

-

一方面,业务布局之困:大宗农产品业务内卷严重,而本地特色非标产品又难以规模化。企业如何平衡大宗与特色,如何既扎根本地,又迈向全国乃至全球,最终实现规模经济与高质量发展兼得?

-

另一方面,风控落地之惑:从肉类冻品到果蔬生鲜,不同品类的风险点截然不同。在损耗、处置、价格波动、品质管理、货权确认、供应商违约等诸多环节,如何建立系统的风控标准,让风控、法务、合规工作有章可循,更加顺心?

正是为了系统性地解决这些痛点,万联网联合三位拥有10-20年农产品供应链业务实战经验的专家,计划于2025年11月27-28日在武汉推出第二期《农产品供应链业务与风控实操课》。

该课程旨在帮助学员掌握兼营大宗与本地特色农产品的整体布局与落地思路,破解业务发展的战略迷思;同时,通过深度剖析不同农产品品类的风控技巧,覆盖从损耗、保险到货权、违约的全流程风险点,为企业提供一套可供参考的执行标准,助力企业在规避风险的前提下,稳健拓展农产品供应链业务,真正肩负起保供稳价的使命。

同时,本期课程还特别安排了标杆企业走访活动——第二天课程下午,深度走访华中区域粮食应急保障中心武汉核心基地(武汉金控集团打造的国家级战略项目、武汉港口型粮食物流核心枢纽、粮食冷链精深加工园区),帮助大家学习标杆经验,并相互拓展农产品业务。

报名联系:李女士19168536275